Блог компании ИК Айгенис |Лучшие российские акции. Обновление модельного портфеля от 17.01.2025

- 17 января 2025, 17:17

- |

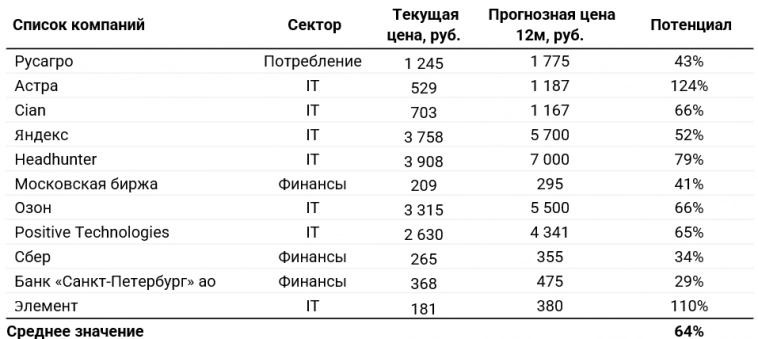

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, исключив из нее акцииБанка «Санкт-Петербург» и вернув в подборку Озон.

Состав текущего портфеля

За последний месяц акции Банка «Санкт-Петербург» выросли на 23%, расписки Озона – на 29% при росте индекса Мосбиржи на 23%, и мы считаем, что Озон продолжит показывать опережающую динамику по следующим причинам.

Изначально исключение акций Озона из модельного портфеля было связано с техническим фактором: с 1 января 2025 г. все расписки российских компаний, которые не провели редомиляцию, переводились в третий уровень листинга Мосбиржи. Мы полагали, что этот перевод отразится на ликвидности акций и динамике роста, отметив в прошлом обзоре, что продолжаем позитивно смотреть на перспективы компании. (Расписки Циана мы оставили, так как компания планирует завершить переезд уже в 1К25). Однако эти опасения не подтвердились. Более того расписки Озона были в лидерах роста в рамках ралли рынка акций, которое началось в конце декабря после решения ЦБ сохранить ставку.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании ИК Айгенис |Лучшие российские акции. Обновление модельного портфеля от 07.11.2024

- 07 ноября 2024, 15:44

- |

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, исключив из нее акции Positive Technologies и Астры. Вместо них увеличиваем позиции в бумагах Headhunter и Озон.

Мы исключаем акции Positive Technologies после резкого понижения прогноза по отгрузкам на 2024 г. с 40-50 млрд руб., который был озвучен в апреле, до 30-36 млрд руб., который был представлен в сегодняшнем пресс-релизе.

Второй причиной для исключения является предположение, что акции компаний, которые были бенефициарами импортозамещения, могут оказаться под давлением, либо отставать от роста рынка на фоне ожидаемого улучшения геополитической обстановки.

Вместо этих позиций мы увеличиваем долю в акциях Озона и Headhunter.

Мы увеличиваем долю в акциях Озон, который, по нашему мнению, сильно отчитался за 3К24 и дал благоприятный прогноз по разрешению проблем с трансграничными платежами. Более того, акции Озона были под сильным давлением в последние месяцы, и мы считаем, что бумаги перепроданы.

( Читать дальше )

Блог компании ИК Айгенис |Лучшие российские акции. Обновление модельного портфеля от 22.10.2024

- 22 октября 2024, 17:08

- |

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, вернув в нее акции Полюс Золота.

Причиной возвращения акций Полюс Золота в подборку стало сообщение компании о том, что 23 октября совет директоров рассмотрит вопрос о выплате промежуточных дивидендов. Размер дивидендов может составить 30% скорректированной EBITDA по итогам последних четырех кварталов. Возврат к дивидендам стал возможен вследствие благоприятной ценовой конъюнктуры: цены на золото продолжают обновлять исторические максимумы, приблизившись к $2800 за унцию.

• Мы считаем, что рынок переоценит акции Полюс Золота как дивидендные. Полюс Золото не платил дивиденды последние три года, при этом в 2024 г. вступил в фазу активных инвестиций из-за разработки «Сухого лога», из-за чего компания прогнозировала отсутствие выплат до 2028 г. Исторически начало, возобновление или повышение нормы дивидендных выплат служили сильными драйверами роста котировок.

( Читать дальше )

Блог компании ИК Айгенис |Лучшие российские акции. Обновление модельного портфеля от 23.09.2024

- 23 сентября 2024, 16:46

- |

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, исключив акции Элемента.

Причиной исключения акций Элемента из подборки стала низкая ликвидность акций. Мы ожидали включения акций компании в I уровень листинга Мосбиржи в августе, что, по нашим оценкам, должно было привести к существенному росту популярности акций у инвесторов и снижению дисконта за их низкую ликвидность.

По состоянию на конец сентября прогресса и новостей по поводу включения в I уровень листинга не наблюдается.

При этом мы отмечаем, что с фундаментальной точки зрения компания является привлекательной. Высокий потенциал роста рынка микроэлектроники и существенный неудовлетворенный спрос на продукцию Элемента, господдержка (в т.ч. льготная ставка по кредитам) и доминирующее положение в индустрии создали основу для стремительного роста компании на годы вперед.

Динамика портфеля с даты последнего обновления (с 09.09.2024)

( Читать дальше )

Блог им. Aigenis |Лучшие российские акции. Обновление модельного портфеля от 09.09.2024

- 09 сентября 2024, 12:58

- |

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, исключив акции Русагро.

Причиной исключения акций Русагро из подборки стало решение акционеров компании проголосовать против проведения редомициляции в Россию. Компания не сообщает причины такого решения. Редомициляция является центральным моментом в инвесткейсе Русагро, и неопределенность вокруг нее создает риски снижения котировок.

Компания в марте изъявляла желание провести редомициляцию в Россию, отмечая, что процесс во многом зависит от кипрского регулятора. Однако, впоследствии правительство РФ включило Русагро в список экономически значимых организаций и, таким образом, компания пошла по пути принудительной редомициляции. Вероятно, решение пойти по пути принудительной редомициляции было вызвано препятствиями со стороны регулятора Кипра. Примечательно, что ряд российских компаний до этого успешно провели редомициляцию с Кипра (VK, Globalports, EMC, TCS, Мать и дитя). Это добавляет неопределенности вокруг процесса переезда Русагро в Россию.

( Читать дальше )

Блог компании ИК Айгенис |Лучшие российские акции. Обновление модельного портфеля от 21.08.2024

- 21 августа 2024, 15:24

- |

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, исключив акции Европлана.

Причины исключения акций Европлана:

- Существенное понижение менеджментом прогнозов по темпу роста портфеля (в 2 раза) и чистой прибыли на 2024 г. (на 20%).

- Ожидание сохранения высокой ставки ЦБ, что будет оказывать давление на лизинговый сектор, в течение длительного времени.

Динамика портфеля с даты последнего обновления (с 31.07.2024)

( Читать дальше )

Блог компании ИК Айгенис |Лучшие российские акции. Обновление модельного портфеля от 31.07.2024

- 31 июля 2024, 19:02

- |

Мы обновили подборку наиболее перспективных, по нашему мнению, российских акций, добавив в нее акции Яндекса и исключив Диасофт.

Причины добавления акций Яндекса в подборку:

•Компания имеет высокий потенциал роста благодаря лидерским позициям на одних из наиболее перспективных рынках: рекламы, электронной коммерции и райдтеха (такси, каршеринг, самокаты).

•Яндекс представил сильный прогноз по EBITDA на 2024 г., согласно которому показатель вырастет почти на 80% г/г до 170-175 млрд руб.

•Компания имеет привлекательные рыночные мультипликаторы: EV/EBITDA 2024 = 8.9, что на 10% ниже медианы техсектора (9.7) при том, что ожидаемый темп роста Яндекса в среднесрочной перспективе (50%, по нашим оценкам) выше, чем медианный темп роста по сектору (40%).

•Яндекс впервые в истории рекомендовал дивиденды, которые имеют потенциал роста

•Яндекс может быть повторно включен в индекс Мосбиржи, вес в котором до процесса редомициляции составлял 2%.

Причины исключения Диасофта:

( Читать дальше )

Блог компании ИК Айгенис |Модельный портфель ИК "Айгенис" на опережение рынка - обновление подборки

- 02 апреля 2024, 17:30

- |

Состав текущего портфеля

Исключаем Х5

Причиной исключения Х5 из списка наиболее привлекательных бумаг являются 2 технических фактора:

- Новость о приостановке торгов расписками на Мосбирже с 5 апреля, что приведет к заморозке позиции в акциях на срок до возобновления торгов, который мы оцениваем в три месяца.

- Потенциальный навес акций после редомициляции.

При этом мы продолжаем считать компанию фундаментально привлекательной: Х5 показывает одни из самых высоких темпов роста в секторе, у компании скопился большой объем наличности для потенциальных дивидендных выплат. Дивидендная доходность достигает 25% в случае направления на дивиденды всей кубышки. В этом моменте Х5 похожа на Северсталь, которая также не платила дивиденды в течение двух лет, накопила за это время значительный объем средств и впоследствии (в январе 2024 г.) анонсировала возврат к практике дивидендных выплат.

( Читать дальше )

Блог компании ИК Айгенис |Модельный портфель на опережение рынка - обновление подборки акций

- 26 марта 2024, 18:58

- |

Текущий состав портфеля

Исключаем ТКС Холдинг

Причиной исключения ТКС Холдинга из подборки стали параметры интеграции ТКС с Росбанком, которые ТКС раскрыл через несколько дней после новости об интеграции.

Нам непонятна суть сделки, в которой быстрорастущий высокорентабельный банк проводит слияние (Росбанк перестанет существовать) с медленно растущим низкомаржинальным банком. По нашим оценкам, сделка приведет к снижению мультипликаторов ТКС P/B 2024 с 1.7 до 1.3, при этом рентабельность капитала ТКС за 2023 г. сократилась бы с 33% до 24% в случае консолидации результатов Росбанка.

Мы считаем, что Росбанк оценен для сделки дорого. Из допэмиссии ТКС в 130 млн акций на слияние с Росбанком будет направлена, по нашим оценкам, половина допэмиссии, или 65 млн акций по анонсированной цене 3423.62 руб. Это означает, что Росбанк был оценен для сделки в 223 млрд руб. или в 0.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс